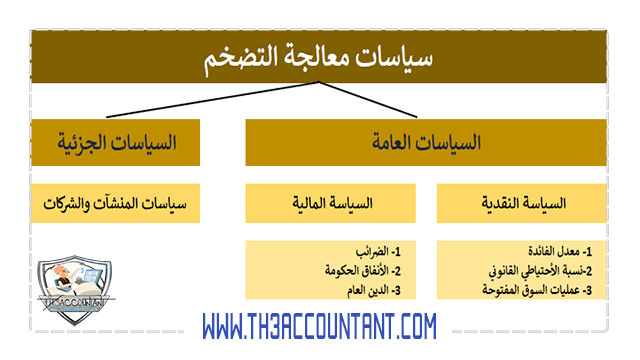

السياسات الخاصة بمعالجة التضخم علي المستويين أولا ً المستوي الأول الاقتصاد الكلي كالسياسة النقدية و السياسة المالية أما المستوي الثاني الخاص الاقتصاد الجزئي المتمثل فى السياسات المتبعة من قبل الشركات الخاصة و العامة .

أولاً : السياسات العامة لمعالجة و ضبط التضخم The public policies to tackle inflation

1- السياسات النقدية The Monetary policies

تعرف السياسات النقدية بأنها السياسات التي يمارسها البنك المركزي والمرتبطة بالنقود والجهاز المصرفي والتي تؤثر في عرض النقود لإيجاد التوسع في حجم القوة الشرائية أو الإقلال من حجم تلك القوة في المجتمع ، أو بتعبير آخر هي مجموعة الإجراءات والتدابير المتعلقة بتنظيم عمليات الإصدار النقدي والرقابة على الائتمان وصولا الى أهداف معينة تتركز بالسيطرة على المستوى العام للأسعار ومن ثم السيطرة على التضخم مع توفير إطار للنمو الاقتصادي غير التضخمي مع التأكيد هنا أن مسألة السيطرة على الأسعار ليست بالمهمة السهلة،

وعموما يمكن إيجاز أدوات السياسة النقدية بما يأتي :-

(أ) سعر الفائدة Interest rate

تقوم هذه السياسة على أساس رفع أسعار الفائدة التي تتعامل بها البنوك المركزية أثناء التضخم، إذ ترتفع تكلفة حصول البنوك التجارية على القروض من البنك المركزي ومن ثم ترتفع كلفة حصول الأفراد على النقد والقروض من البنوك التجارية مما يؤدي الى التقليل من معدل الاقتراض من البنوك التجارية مع الافتراض بأن لا يكون هنالك مصادر أخرى للسيولة أو الانتمان سواء في السوق النقدية أو في الأسواق الجانبية (باستثناء البنك المركزي) من شأنها أن تقلل من أهمية قروض الأخير وتكلفة هذه القروض.

ومن الجانب الآخر فأن البنوك المركزية توجه باتباع أسعار فائدة تشجيعية على الودائع والمدخرات أي زيادة أسعار الفائدة على ما يحصل عليه الأفراد مقابل مدخراتهم لدى البنوك التجارية، ففي المراحل الأولى للنمو يجب على السلطات النقدية تشجيع المدخرين على الادخار ليس بشكل نقد مكتنز وإنما بشكل موجودات مالية كودائع لدى البنوك وذلك عن طريق رفع سعر الفائدة على تلك الودائع مما يؤدي الى سحب جزء من النقد المتداول وامتصاص أكبر قدر من السيولة في السوق والاحتفاظ بها لدى البنك المركزي .

(ب) نسبة الاحتياطي القانوني The legal reserve ratio

تتمثل نسبة الاحتياطي القانوني في النسبة التي يتعين على البنك التجاري أن يحتفظ بها . من كل وديعة تودع فيه، وهذه النسبة يحتفظ بها البنك التجاري بشكل نقود سائلة كاحتياطي لدى البنك المركزي، ولا يحصل مقابلها على فائدة وتكون هذه النسبة هي الحد الأدنى للاحتياطي الذي يحتفظ به أي بنك تجاري دون تمييز، إذ يقوم البنك المركزي وكخطوة باتجاه تقليل التضخم برفع _ نسبة الاحتياطي القانوني لتقليل مقدرة البنوك التجارية في التوسع بالائتمان و عمليات التوسع

إن العديد من الدراسات الاقتصادية لا تفضل دائما اللجوء إلى هذه السياسة لما لهذه السياسة من أثر سلبي على وضع البنوك التجارية و قابليتها على منح القروض وعلى استثمار ما

لديها من أموال.

(3) عمليات السوق المفتوحة Open market operations

2- السياسات المالية The financial policies

ذكر فيما تقدم أنه لابد من التعاون والتنسيق بين الأجهزة النقدية والمالية عند اتخاذ أي إجراء باتجاه الحفاظ على سعر مستقر، وهنا تبرز أهمية السياسة المالية المتمثلة باستخدام الموازنة من ضرائب وقروض ونفقات عامة من أجل تحقيق الأهداف المرجوة في مكافحة التضخم، أي بتعبير آخر استخدام أوعية الموازنة من خلال الاعتماد على تغطية النفقات العامة بواسطة الإيرادات العامة من ضرائب ورسوم وقروض دون اللجوء الى الإجراءات الأخرى التي تتسبب في زيادة وتائر التضخم ومنها زيادة الإصدار النقدي ،

ولغرض إعطاء صورة واضحة من أدوات السياسة المالية الرامية إلى ضبط التضخم فلابد من المرور على أهم تلك الأدوات وبصورة موجزة وكما يلي :

(أ) الضرائب Taxes

تتم معالجة التضحم من خلال خفض القوة الشرائية لأفراد المجتمع عن طريق إضعاف محددات الاستهلاك أي رفع معدلات الضريبة : باطنية على الدخول ، وبذلك يقع الأفراد تحت ظل معدلات أعلى من الضريبة فيتجه معظمهم للادخار بدلا من الأنفاق.

(ب) الأنفاق الحكومي

تعرف السياسة الأنفاقية بأنها البرنامج الأنفاقي الذي يقوم على أساس طبيعة وأدوات الدولة في الحياة الاقتصادية والاجتماعية والسياسية، ففي حالة التضخم فأن الحال يقتضي تقليص الأنفاق الحكومي أي إتباع سياسة الذاتية الكماشية من خلال تخفيض الأنفاق الحكومي

وتحقيق فائض في الميزانية بالشكل الذي يؤثر على أوجه الإنفاق الأخرى، وهنا يجب التفرقة بين نوعين من الأنفاق، الأنفاق الاستهلاكي والأنفاق الاستثماري فالنوع الأول يقوم على أساس أن تخفيض الإنفاق الاستهلاكي بالقدر المستطاع يمكن أن يسهم في علاج التضخم، أما النوع الثاني معناه التأثير على مشروعات التنمية الاقتصادية وهو أمر غير مرغوب فيه وبالأخص في الدول النامية. ومن الجدير بالذكر كذلك أن الأسلوب الذي تتبعه الحكومة في الحصول على إيراداتها يكون وثيق الصلة بالآثار النهائية للأنفاق العام، كما أن الأنفاق على أوجه النشاط الحكومي المختلفة له اثره على التغيرات التي تحدثها البرامج الأيرانية (التشغيلية) .

(جـ) الدين العام Public debt

يتمثل الدين العام في قيام الدولة بعقد القروض وطرح الأسهم والسندات للاكتئاب عليها من قبل الجمهور، أي يمكن تعريف الدين العام بأنه عبارة عن مبلغ من المال يدفع من قبل وحدات اقتصادية محلية أو أجنبية بموجب عقد يستند الى تصريح مسبق من قبل السلطة التشريعية تتعهد بموجبه الدولة بدفع فوائد القرض على مبلغ القروض وسداد أصل القرض، وغالباً ما يتم اللجوء الى هذه السياسة في الحالات الاستثنائية وكذلك لسد العجز في منابع التمويل الأخرى أو حينما تصل الضريبة مثلا الى حدها الأقصى بحيث لا يصح للدولة اللجوء الى مزيد من الضرائب بالشكل الذي يؤدي الى تدهور النشاط الاقتصادي ومستوى المعيشة .

ومن الجدير بالذكر أن كلا من السياستين الضريبة والدين العام ( الاقتراض ) تهدفان الى بقاء كمية النقود ثابتة إذ أن كل ما يترتب على فرض الضرائب أو عقد القروض هو تحويل جانب من القوة الشرائية من الأفراد الى الحكومة غير أن الضريبة فرض إلزامي يؤخذ بلا مقابل في حين أن القرض استثمار اختياري له قيمته الاسمية وفائدته المحددة، ويهدف أيضاً الى امتصاص جزء كبير من القوة الشرائية الزائدة في وقت أسرع مما يمكن أن تحققه بعض أنواع الضرائب ومن ثم السرعة في السيطرة على وثائر التضخم وتعد القروض المحلية أفضل من القروض الخارجية لهذا الغرض لما للقروض الخارجية من

اثر سلبية سياسية واقتصادية. وإن الفكر المالي الحديث ينظر الى القروض المحلية بأنها أداة من أدوات السياسة المالية والاقتصادية وتستخدم في التأثير على مستوى النشاط الاقتصادي وبصفة خاصة في محاربة الكساد ومحاربة التضخم.

3. السياسات الأخرى Other policies

هناك سياسات أخرى على المستوى الكلي أيضاً تتمثل بالسياسات التالية:

(أ) سياسة التسعير Pricing policy

يتم بموجب هذه السياسة تثبيت الأسعار أو تحديدها بصورة مباشرة من قبل الدولة ومن خلال الأجهزة المختصة كالجهاز المركزي للأسعار أو التأثير عليها بصورة غير مباشرة وبالأخص على السلع المستوردة من خلال الإعفاءات الضريبية والجمركية .

(ب) سياسة الدعم Policy support

تتمثل سياسة الدعم في جملة من الإجراءات والسياسات الهادفة إلى دعم أسعار بعض المنتجات الرئيسة والهامة والمرتبطة بقوت المواطن اليومي كالدقيق والرز والسكر وغيرها، وكذلك بعض المواد الأخرى كالوقود والكهرباء والتي يشترك جميع أفراد المجتمع في استهلاكها، إذ يؤدي ارتفاع أسعارها في ضررا كبيرا للطبقات الفقيرة في المجتمع، وقد واجهت هذه السياسة جملة من الانتقادات وبالأخص من صندوق النقد الدولي كونها تعطل عمل آلية السوق أو إنها تسبب إفراطاً في استهلاك تلك السلع أو تهريبها الى الخارج . وقد تلجأ الدولة الى أسلوب البطاقات في توزيع المواد المدعمة وبالأخص بالنسبة الى المواد الغذائية عند تعرض البلد الى الكوارث أو الحصار الاقتصادي الذي يفرضه مجلس الأمن الدولي على بعض الدول، كالحصار الذي فرض على العراق وإيران وسوريا، كأجراء للحد من ارتفاع الأسعار إذ تعمد الدولة الى تجهيز أفراد المجتمع بالسلع الغذائية الرئيسة بأسعار مدعمة للحد من ارتفاع أسعارها ومن ثم تخفيض وطأة التضخم على المواطنين

(ج) سياسة الخزين الإستراتيجي Policy of strategic stockpiling

تلجأ الكثير من الدول الى توفير خزين إستراتيجي من البضائع والسلع وبالأخص الضرورية لاستخدامها في الحالات التي قد تتسبب في موجة من ارتفاعات الأسعار كالجفاف وتأثيره على إمدادات الغذاء وتسببه في ارتفاع أسعار الغذاء على المستوى الدولي، وكذلك في حالات الحروب وبالشكل الذي يتحقق معه تدفق البضائع والسلع بصورة اعتيادية تحول دون ارتفاع أسعارها في حالة شحنها.

(ثانيا) السياسات الجزئية لمعالجة التضخم Micro-policies to tackle inflation

يؤثر التضخم تأثيراً كبيراً على محمل صليات الشركات بوحداتها المختلفة إذ أن ارتفاع الأسعار يؤدي إلى إحداث إرباك واضح في تلك العمليات وبالأخص على حسابات الأرباح والخسائر والاندثار وغيره، وما تزال الكثير من الشركات تعد بياناتها المالية على أساس مبدأ الكلفة التاريخية دون مراعاة ارتفاع معدلات التضخم وانخفاض قيم العملات النقدية فيها. وإن الاعتماد على هذا المبدأ في قلل التضخم والانخفاض النقدي يجعل العناصر المحاسبية المسجلة في كل من الميزانية العمومية وحساب النتيجة بالكلفة التاريخية تظهر بقيمة منخفضة ولا تعبر من قيمتها الحقيقية وذلك لأن تقييمها ثم بعملة نقدية فقدت جزءا من قوتها الشرائية بسبب التضخم، فبالنسبة إلى خناصر الميزانية العمومية تصبح مضللة ولا تعبر عن حقيقتها الاقتصادية خلال فترة التضخم .

أن التضليل يصيب العناصر غير النقدية التي تتمثل في الموجودات الثابتة والمخزون، ويؤثر بشكل غير مباشر على حقوق الملكية، كما أن العناصر النقدية، التي تتمثل بالمدينين والنقود والقروض، تفقد قوتها الشرائية، إذ يؤدي التضخم إلى ارتفاع تكاليف الإنتاج ومن ثم ينعكس أثر ذلك على رفع أسعار بيع المنتجات، الأمر الذي يجعل من الربح المحاسبي مضللاً ولا يعكس الربح الحقيقي للفترة المالية، مما يؤدي إلى تضليل الضريبة وتوزيع حصص ربحية وهمية، ومن ثم ينعكس أثره السلبي على حفظ الطاقة الإنتاجية للشركة بسبب تأثر تمويل الاستثمارات بذلك.

وبناءاً على المشكلات التي يسببها التضخم في القوائم الختامية فأنه يتعين أن يؤخذ تطور معدلات التضخم أو الانخفاض النقدي في الحسبان بشكل فعلي لكي لا يؤثر على إستراتيجيات نمو وتوسع الشركات، وهذا ما يتم تناوله في الفصول القادمة باعتماد مبدأ المعالجات لكل حالة بواسطة أساليب موضوعية تسعى الى تقريب هذه البيانات من الحقيقة بغية تحقيق الأهداف المنشودة ومن خلال مجموعة طرائق وأساليب تحليلية نظرية وعملية تختص بكل حالة على حدة، وبغية اكتمال الصورة فلابد من بيان أهداف معالجة أو تعديل آثار التضخم.

المصدر : كتاب محاسبة التضخم بين النظرية و التطبيق , تأليف أ.د/ سعود حايد مشكور .

رابط مختصر: https://post.acc-arabs.com/?go=129

My Blog My WordPress Blog

My Blog My WordPress Blog