يعتبر الإفصاح عن المعلومات المتعلقة بنشاط صناديق الاستثمار فى القوائم و التقارير المالية ذو أهمية خاصة لكافة الأطراف ذو الصلة , و التي تقرضها طبيعة سوق الأوراق المالية على إدارات تلك الصناديق , و تتمثل أهمية الإفصاح عن هذة المعلومات فيما يلي :

– مساهمة المعلمات فى تحديد أسعار الأوراق المالية و إتخاذ القرارات المناسبة فى البورصة .– تأثير السياسة المحاسبية البديلة على أسعار الأوراق المالية .

– وجود علاقة بين توقيت نشر المعلومات و بين أسعار حجم التداول فى سوق الأوراق المالية .

و فيما يلي شرح مختصر لمكونات بعض القوائم

1- قائمة الدخل أو حساب الأرباح و الخسائر

توضح قائمة الدخل كافة إيرادات الصندوق و مصروفات خلال فترة محددة , ويلاحظ علي البنود التي يجب أن ترد بقائمة الدخل ما يلي :

أ) تنطوي إيرادات الصندوق على مصدرين أساسيين للإيراد , أولهما النشاط الرئيسي و التي تشمل عوائد الاستثمارات المالية , و كذا المكاسب الرأسمالية الناتجة من بيع تلك الاستثمارات بجانب الأرباح غير المحققة الناتجة عن الزيادة فى القيمة السوقية للاستثمار فى سوق الأوراق المالية أما المصدر الثاني للإيرادات فهو ناتج عن مصادر أخري بخلاف النشاط الرئيسي للصندوق كالفوائد الدائنة و مكاسب فروق العملة الأجنبية و أي إيرادات غير عادية .هذا و يتم تجزئة قائمة الدخل إلي جزأين , يقدم الجزء العلوي قياساً للدخل العادي أو المتكرر من النشاط الرئيسي المستمر للصندوق , أما القسم السفلي فيتناول عرضاً للإيرادات و الأرباح و الخسائر غير العادية أو غير المتكررة , و يهدف هذا التبويب أو التقسيم إلي تسهيل وظيفة إيصال المعلومات للمستخدمين عن طريق استخدام العرض الرأسي بالإضافة و الخصم لتسهيل نقل المعلومات لهؤلاء المستخدمين و سهولة بيان العلاقة الموجود بين العناصر المحاسبية كإظهار صافى ربح أو خسارة النشاط الرئيسي على حدة , و هو ما يصعب بيانه بأستخدام الحسابات ذات الجانبين (حـ/ أ.ح )

ب) تنحصر مصروفات الصندوق فى تكاليف النشاط التي تتضمن المصروفات الإدارية و العمومية , و كذا مصروفات التسويق و الإعلان , و المصروفات التمويلية بالإضافة إلي الخسائر المالية كما يتم إدراج المصروفات غير العادية ( غير المتكررة ) فى جزء مستقل أسفل القائمة .

و فيما يلي نموذج لقائمة الدخل كما وردت فى اللائحة التنفيذية من قانون سوق رأس المال رقم 95 لسنة 1992

2- قائمة توزيعات الأرباح

هي قائمة توضح كيفية التصرف فى صافي الربح الخاص بالصندوق و فيما يلي نموذج لهذة القائمة كما وردت ضمن الملحق 3أ للائحة التنفيذية لقانون سوق رأس المال رقم 95 لسنة 923- قائمة المركز المالي

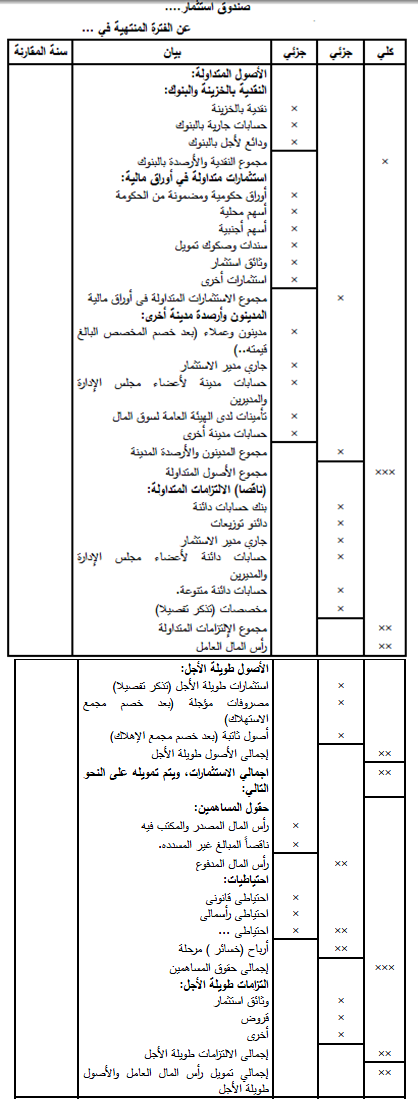

هي قائمة توضح أرصدة و التزامات الصندوق فى تاريخ محدد و يلاحظ عليها ما يلي :أ) إعداد قائمة المركز المالي وفقاً لمعايير المحاسبة المصرية على شكل تقرير و ليس وفقاً للشكل التقليدي و قد استهدف المشرع من ذلك إظهار قيمة صافي رأس المال عامل و كذلك رأس المال المستثمر و مصادر تمويله كما لهذة البيانات من فائدة كبري لمتخذي القرارات سواء داخل او خارج صندوق الاستثمار .

ب) يتم ترتيب بنود الاستثمارات حسب درجة السيولة بدء من النقدية بالخزينة و البنوك , ثم الاستثمارات المالية , فالأرصدة المدينة و الدائنة و أخيراً الأصول طويلة الأجل , و يتفق هذا الترتيب مع طبيعة كافة المنشآت المالية ,

ج ) تنحصر مصادر الأموال فى صناديف الاستثمار فى نوعين هما :

– مصادر أموال خارجية , و تتمثل فى الأموال التي تعد التزاماً على الصندوق من حملة الوثائق و الغير و تشمل أموال حملة الوثائق قيمة وثائق الاستثمار التي تصدرها تصدرها الصناديق لتجميع المدخرات بموجبها و تكون هذة الوثائق موحدة القيمة بحيث لا تقل القيمة الأسمية للوثيقة عن عشرة جنيهات و لا تزيد عن ألف جنيه , و بشرط ألا تزيد قيمة الوثائق المصدرة عن عشرة أمثال رأس المال المدفوع لشركة الصندوق و أن لا تزيد عن عشرين مثل المبلغ المخصص لمباشرة النشاط لصناديق البنوك أو شركات التأمين .

أما أموال الغير فتشمل الأرصدة المستحقة فكل من البنوك و الدائنون و مدير الاستثمار و الكيان المنشئ للصندوق و أي حسابات أخري دائنة .

– مصادر أموال ذاتية تتمثل فى رأس مال شركة الصندوق أو المبلغ المخصص من قبل البنك أو شركة التأمين لبدء مباشرة نشاط الصندوق , و في كلا الحاليتين ينبغي آلا يقل هذا المبلغ عن خمسة ملايين جنيه طبقاً للقانون و يتم بهذا المبلغ إصدار وثائق الاستثمار غير قابلة للاسترداد بمعني أن يتم الاحتفاظ بها حتي نهاية حياة الصندوق باعتبارها ضمانا لأموال حملة الوثائق من صغار و كبار المدخرين .

د) يتم استثمار الأموال المتوافر للصندوق فى مجالات محدد تتضمن :

– النقدية السائلة بالخزائن و كذا الحسابات الجارية بالبنوك , و ذلك لاستخدامها في رد قيمة الوثائق التي يطلب أصحابها استرداد قيمتها , وكذا الوفاء بمصروفات التشغيل .

– الودائع لأجل بأنواعها المختلفة .

– الاستثمارات فى الأوراق المالية بأنواعها المختلفة , و يتم فيها توظيف الكم الأكبرمن أموال الصندوق .

– الأصول طويلة الأجل , و تكون قيمتها عادة ضئيلة بالمقارنة بالأصول المتداولة و تنحصر غالبا فى كل من الأصول الثابتة و النفقات الإيرادية المؤجلة .

و فيما يلي نموذج المركز المالي كما وردت فى اللائحة التنفيذية لقانون رأس المال رقم 95 لسنة 1992 م .

4- الايضاحات المتممة للقوائم المالية

تضمنت اللوائح التنفيذية الملحق رقم 2 لقانون سوق رأس المال قواعد الإفصاح التي يتعين على صناديق الاستثمار الالتزام بها ضمن الإيضاحات المتممة للقوائم المالية .هذا و علاوة على ما سبق فقد التزم القانون رقم 95 لسنة 92 لسوق رأس المال صناديق الاستثمار بضرورة إعداد قائمة التدفق النقدي وفقاً للنموذج الاسترشادي الوارد بالملحق رقم 3 ب و التي يجب إعدادها طبقاً لمفهوم النقدية المدفوعة و النقدية المحصلة و بالطريقة غير المباشرة كما وردت ضمن معايير المحاسبة المصرية.

رابط مختصر: https://post.acc-arabs.com/?go=520

My Blog My WordPress Blog

My Blog My WordPress Blog